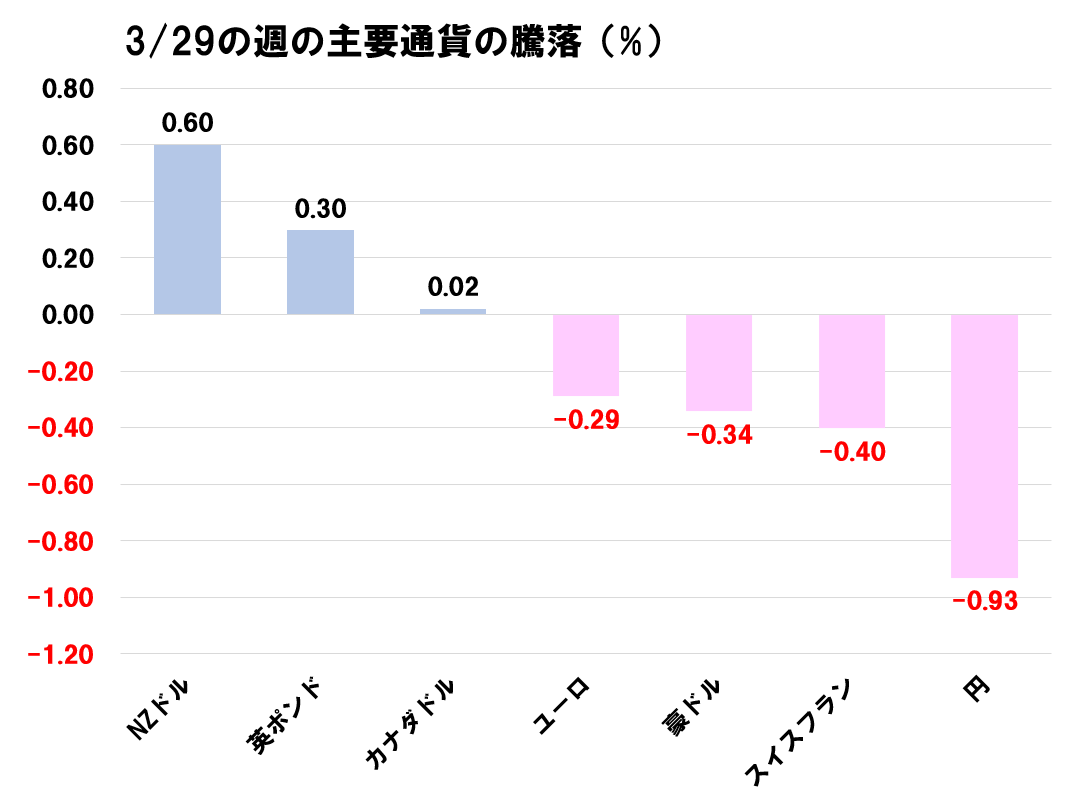

先週の動き

先週1週間の主要通貨の対ドルでの騰落は、上昇通貨は上位よりNZD(+0.60%)、GBP(+0.30%)、CAD(+0.02%)と続き、

下落通貨でも同様に、JPY(-0.93%)、CHF(-0.40%)、AUD(-0.34%)、EUR(-0.29%)と続いています。

先々週までのドル全面高の構図に、少し変化がみられます。

米国のISM製造業景気指数や雇用統計の発表を前に調整が先行、週末の欧米市場の休場もあり、週末にかけては積極的にリスクを取りにいく市場参加者は限られました。

先週予想した値幅と実際の値幅

USDJPY

予想した値幅、176pts

実際の値幅、158pts

EURUSD

予想した値幅、196pts

実際の値幅、90pts

EURJPY

予想した値幅、218pts

実際の値幅、148pts

⇒重要経済指標の発表を前に調整が入り、さらに週末の欧米市場の休場を控え、週の後半にかけては小動きに終始、EURUSDの値動きは特に小幅にとどまり終えています。

今週予想する値幅、68%/95%の上限/下限

USDJPY

予想する値幅、172pts

68%上限/下限、109.84/111.56

95%上限/下限、108.98/112.42

EURUSD

予想する値幅、166pts

68%上限/下限、1.1677/1.1843

95%上限/下限、1.1594/1.1926

EURJPY

予想する値幅、190pts

68%上限/下限、129.23/131.13

95%上限/下限、128.28/132.08

値幅の概念、考え方はこちらの動画からご確認ください↓

https://youtu.be/h-GRcSrFhCA

今週の展望

今週は、週明けの4/5が世界の主要市場ではイースターマンデーで休場、米国市場は開きますが、本格的な動きはおそらく火曜からとなりそうです。

今週は、4/6にRBA(豪州準備銀)が政策金利を発表予定ですが、据え置き予想、4/8の早朝にFOMC議事要旨が公開予定ですが、おそらく無風通過でしょう。

先週、ドル高の流れはやや一服していますが、今週は材料難から、金利(差)などから、ドルはその落ち着きどころの水準を探る動きとなりそうです。

先週の後半に発表された3月ISM製造業景気指数、2月の米雇用統計ともに市場予想を大きく上回り、米国経済の力強い回復を裏付ける内容となりました。

ただ、金利や為替の反応はいま一つ、特に前者では4月期初の米国債の買い(新規投資⇒金利低下)が持ち込まれた影響が大きいようです。

日本、欧州、スイスは主要国のなかで、依然中央銀行がマイナス金利を採用しており、ここまでのドル高局面では、ファンディング(資金調達)通貨として機能してきました。

ただ、この3か国は、経常黒字国(圏)ですから、黙っていても、五月雨的に自国通貨買いが日々発生していることになります。

やはり、ドル高の進行が一巡すると、どうしてもこうした自国通貨買いが意識されやすく、ドルの上昇を阻む要因となります。

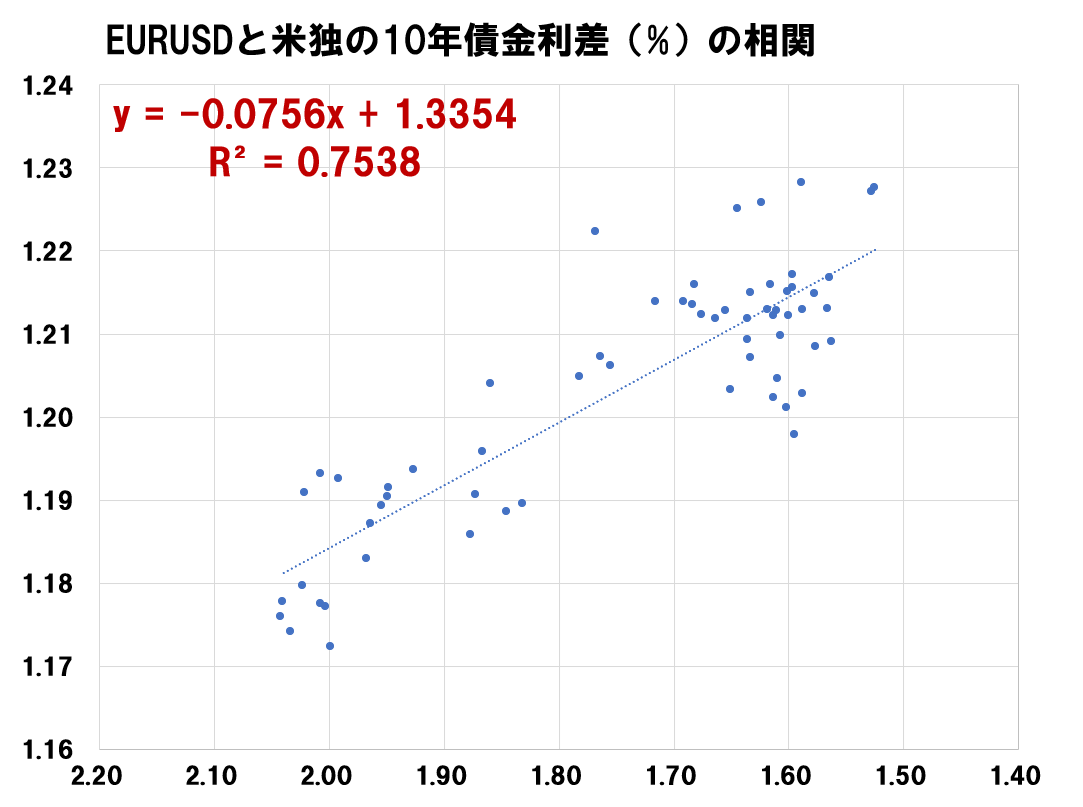

米独の10年債金利差からのEURUSD

さて、本欄で日米の10年債金利差からのUSDJPYのフェアバリュー(整合的な水準)の話題は多いのですが…。

今日は、米独の10年債金利差からのEURUSDを考えてみます。

年初からの両者の相関は、USDJPYほどは高くありませんが、それなりに相関は存在します。

決定係数(相関係数の二乗)では、0.7538となり、EURUSDのフェアバリューはy=-0.0756x+1.3354(xに金利差を代入)で算出できます。

足元の米独の10年債金利差は、2.043%まで拡大、ここからのEURUSDのフェアバリューは1.18095と算出できます。

基本的な考え方は同じで、金利差の拡大はEURSDの売り要因、縮小はその逆となります。

現在のEURUSDの水準である1.1760とのかい離(ギャップ)は金利差の縮小、またはスポット価格の上昇により埋められるはずです。